动力煤金融周报:低位强势反弹期现基差回归

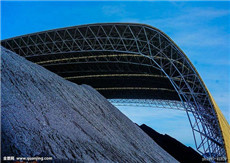

(一) 现货综述:指数跌幅收窄 现货维持弱稳

现货方面:本期(1月7日-1月13日)易煤长江口动力煤价格指数(YRSPI)5000K0.8S即期平仓价格指数为597.70元/吨,环比下跌12.80元/吨,跌幅较上期有所收窄,为2.10%。电厂库存方面,受前期北方港封航影响,发运受阻,库存明显下滑。截至1月12日,六大发电集团沿海电厂合计库存仅为994.3万吨,仅次于年中966万吨的低位。因此,我们维持原来的判断,春节前各沿海电厂将有一波集中的发运补库行为,但基本以长协煤为主,对现货市场煤的提振十分有限,预计市场价格在节前仍将继续走低。

港口库存方面,受观望氛围影响,调入有限,长江口整体库存水平维持低位运行。截至1月13日,四大港口理事单位合计库存为186.31万吨,环比上周减少23.34万吨,各港变动情况见表2。北方港方面,本周港口封航时间较少,此前因封航积压的货集中发货,加上上旬1月长协的兑现,使得近期北方港整体库存水平下降明显。另外,临近春节,上游产地开始减产停产,使得港口调入水平也明显下滑,进一步推动了库存的走低。

(二)技术解盘:反弹触及高压区

短期趋势: 从日线级别来看,本周反弹力度逐步加强,重新突破20日均线压力,但受制于40日均线,短期形成结构性反弹行情或将延续。现货近期现货价格维持稳定偏弱,然而临近春节,各大煤炭主产区加紧对于煤矿安全生产的督察,并且榆阳区提前至本周开始全区停产,市场供给收窄预期明显提升。从最后三天交易来看,反弹再度陷入乏力。技术指标来看, MACD背驰确认反弹,但均线高位压力明显增强;而短期KDJ向上发散后出现收敛,因此反弹后的首次调整展开。结合基本面来看,初步技术性反弹告一段落,价格进行方向性选择。

中期趋势: 从周线级别来看,整体K线大阳线走高。突破20周均线压力,此外10周均线压制较为明显并且MACD出现收敛,依旧处于技术性调整,因此短期反弹或将延续。然而周线级别大趋势来看,目前仍然处于明显的下降通道,540附近据有较重压力,短期价格或将陷入明显的调整格局。

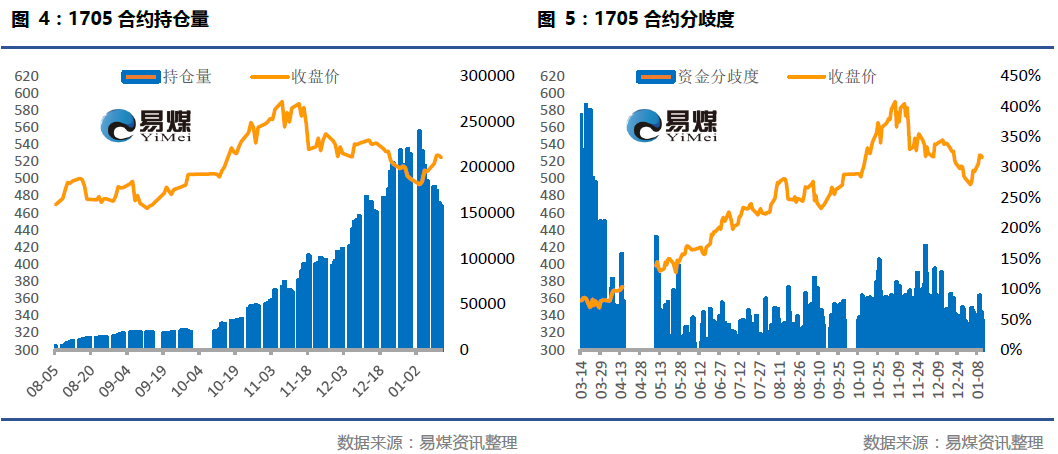

(三)资金运作:成交乏力 持仓量再度回落

资金博弈: 本周主力合约1705合约分歧度依旧维持100%以内区间震荡。市场主动成交气氛依旧偏弱,本周虽然价格持续反弹,但成交量明显收窄。从本次反弹结构来看,主要空单主动成交离场推升价格,多单主动成交偏少。减仓缩量反弹预示反弹的持续性偏弱,因此判断为结构性反弹为主,大趋势依旧偏空。

沉淀资金: 05合约持仓量本周持仓量回落至15.2万手,多空单持有信心明显降低;本周资金出现大幅离场,从近两天反弹至高位后,抄底多单出现获利了结需求,但空单资金并未出现明显集中态势。结合资金分歧度来看,近期资金主动成交意愿偏弱,目前反弹压力偏大,近期或将维持低位震荡调整为主。

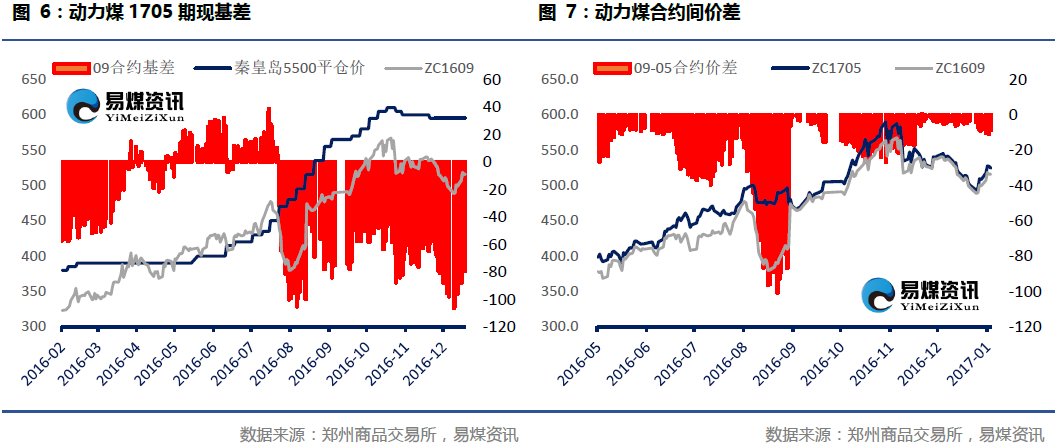

(四)套利观察:基差小幅走强 合约价维持平稳

期现套利: 目前现货价格维持弱稳态势,现货商及下游电厂依旧对于未来价格沽空为主,虽然短期电厂采购需求有所回升,但主要集中于长协煤炭补库,现货价格并未企稳迹象。此外主力合约因远期价格反弹而小幅走强,但贴水程度依旧较深,短期依旧据有反弹的可能。伴随主力合约反弹,市场观望情绪再度明显提升,下周05合约将转弱震荡调整。若05合约高于540元/吨可能触发现货商去期货市场抛售的可能。

合约间套利:动力煤期货09-05价差保持平稳,目前价差维持在-10附近。本周远弱近强态势延续,现货价格企稳预期提升,但远期依旧处于弱势运行。由于目前远近期价差偏小,短期远期合约有持续拉大的可能。所以操作上面,可维持多05空09的操作思路。

(五)易煤观点:

煤炭市场现货方面,现货价格进入弱稳格局,市场跌幅出现收窄,沿海六大集团电厂库存维持回落,但从运费价格来看,目前电厂对于长协依赖程度提升。近期雾霾逐步散去,港口库存大幅出现回落,但整体库存维持高位。期货方面,主力05合约反弹力度加强,沉淀资金再度下降,市场成交量较上周小幅提升。日线技术指标背驰确认,价格或将逐步企稳,但主要看住下周能否延续反弹行情。结合期货与现货近期走势来看, 05合约或将转入震荡调整的可能,但中期仍然震荡偏弱行情。

免责声明:

本报告中的信息均来源于公开可获得资料,易煤资讯力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为易煤网,且不得对本报告进行有悖原意的引用、删节和修改。

易煤网

电话:400-960-1180

地址:上海市闸北区裕通路100号宝矿洲际商务中心33楼